Los bioestimulantes ganan terreno en todo el planeta. Independientemente si es que están compuestos por sustancias naturales o microorganismos, su aplicación a las plantas o a la rizosfera ayuda a estimular los procesos naturales para que mejoren o beneficien la absorción de nutrientes, la eficiencia de estos, la tolerancia al estrés abiótico y la calidad de los cultivos.

Así, hidrolizados proteicos, aminoácidos, ácidos húmicos, ácidos fúlvicos, extractos de al gas, algunos compuestos inorgánicos u otros ácidos orgánicos (aunque estos dos últimos representan un mercado muy pequeño), están siendo usados en la industria agrícola, principalmente intensiva, con éxito.

Pero, ¿por qué han logrado tener un éxito en poco tiempo? Ello se explica porque los bioestimulantes representan una de las mejores herramientas para conjugar dos términos aparente mente contradictorios; que son la intensividad y la sostenibilidad en la producción agraria.

“Uno de los ‘drivers’ que siempre menciono es la disposición de los consumidores por pagar más ciertas características de calidad y/o disponibilidad en frutas y hortalizas de alto valor agrega do, y esta disponibilidad a pagar se transmite, a través de toda la cadena, al fabricante de este tipo de productos.

Así, si es que hay un consumidor que está dispuesto a pagar más por una fruta de determinadas condiciones y, si los bioestimulantes nos ayudan a tener un cultivo más resiliente y que pueda tener estos aspectos cualitativos, tendremos un gran promotor de mercado”, explica Manel Cervera, managing partner de DunhamTrimmer, una consultora de inteligencia de mercado especializada en el sector de los bioestimulantes y biocontrol.

Manel Cervera, managing partner de DunhamTrimmer.

Y es que este es un mercado que ha crecido y sigue expandiéndose rápidamente. DT lanzó en 2020 un reporte global de este mercado, con proyecciones hasta 2025, que está siendo actualizado hoy en día, debido al gran dina mismo de este sector. Durante el 4° Congreso Bioestimulantes Latam & Redagrícola Biocontrol, realizado en Guadalajara, México, Cervera mostró una serie de da tos actualizados sobre cómo ha ido avanzando este negocio en el mundo y América Latina.

“Los datos hasta 2025 son estimaciones que aparecen en el reporte de 2020. Además, hemos hecho una corrección en los datos de 2019 hasta 2023, que no fueron años normales y eso afectó a algunas de las proyecciones del reporte de 2020”, precisó. El informe completamente actualizado se publicará a inicios del próximo año.

En concreto, se trata de un mercado que, a nivel global, en 2023 llegó a los US$3.000 millones. “Según nuestras proyecciones se duplicará al final de la presente década”, afirmó Cervera.

Sobre las principales regiones del planeta donde se emplean este tipo de productos, Europa sigue a la cabeza en la adopción de estas herramientas en diferentes cultivos agrícolas. “Hemos proyectado que en los próximos años será superada por Asia y América Latina. Asia será la pun tera, pero América Latina es la región que crece más rápido en todo el mundo”, dijo.

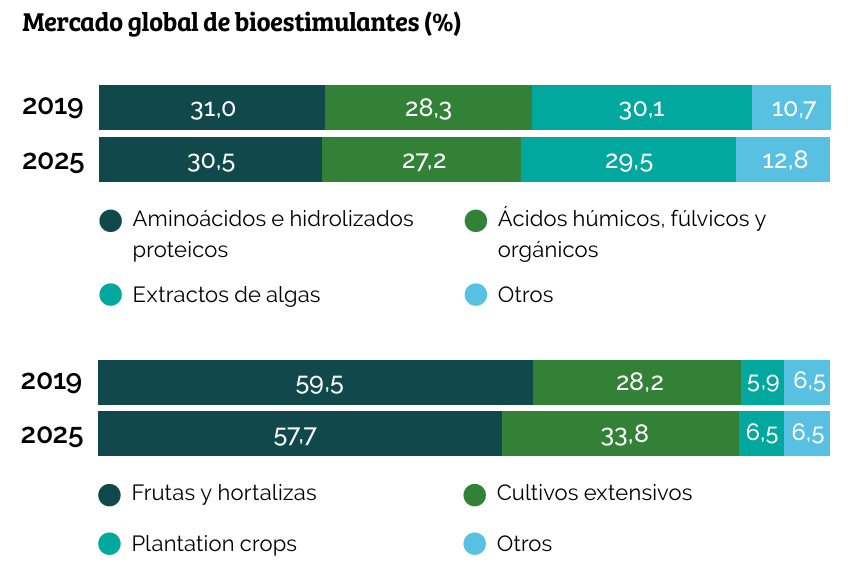

Haciendo un desglose por categoría de productos, las dos principales son los aminoácidos e hidrolizados proteicos. “Creemos desde DT que el ‘share’ será mayor para 2025”, pronosticó el experto. En 2019, estos representaban un 31% y se estima que para 2025 será del 30,5%. A estos dos, le siguen los extractos de algas, que en 2019 representaban 30,1%, mientras que las proyecciones para 2025 indican que retrocederán un poco hasta llegar al 29,5%. Le siguen a corta distancia los ácidos húmicos y fúlvicos, que en 2019 tenían una cuota del mercado del 28,3% y los pronósticos para 2025 es que sean del 27,2%.

“En el reporte incluimos el segmento ‘otros’, pero este sufrirá cambios porque al momento de hacer el estudio de 2020, se incluyeron algunos productos microbiales que, en el nuevo informe, se sacarán”, añadió.

Por grupo de cultivos, el principal segmento es el de las frutas y hortalizas. “No es de extrañar, puesto que es en este segmento donde los ‘drivers’ mencionados anteriormente aplican con mayor fuerza”, precisó Cervera. En concreto, este segmento representaba el 59,5% en 2019 y las proyecciones para 2025 es que represente el 57,7%, casi el doble de los cultivos extensivos, que el próximo año, y de acuerdo a las proyecciones de DunhamTrimmer, llegaría al 29,4%.

“En el reporte hemos hecho una segmentación que llamamos ‘plantation crops’, que son, por ejemplo, los bananos y otros cultivos tropicales, porque vi mos que llevaban una dinámica un tanto diferente al resto, y que además están creciendo rápida mente”. El segmento que se mantiene más estable es el de los cultivos ornamentales, que tanto en 2019 como en 2025 alcanza una cuota de mercado del 6,5%.

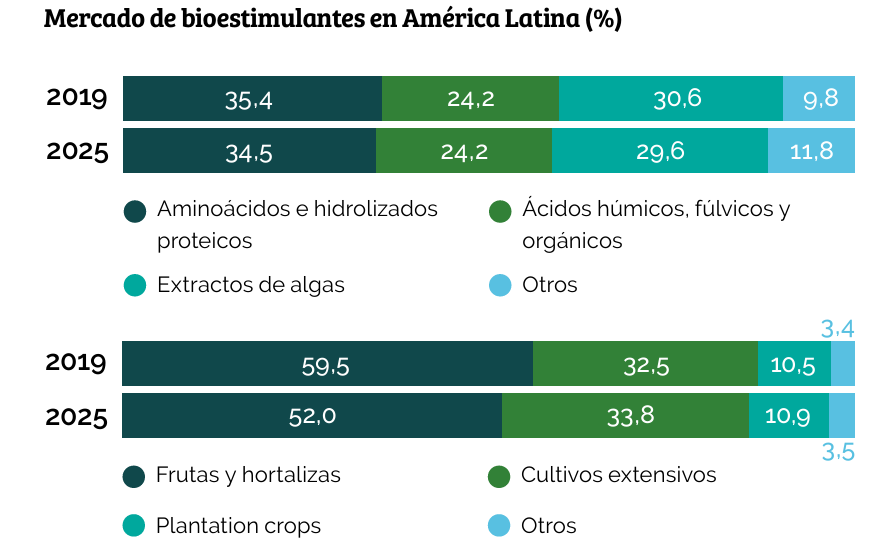

El uso de los bioestimulantes en los cultivos extensivos ha dado un salto en América Latina, donde se veía una tendencia al alza en 2019, que será incluso mayor en 2025. “El gran empuje se lo debemos a Brasil donde, por ejemplo, en un cultivo como la soja, el uso de bioestimulantes viene siendo una práctica habitual en ese país”, precisó el directivo de DunhamTrimmer.

Al hacer un ‘zoom’ en el mercado latinoamericano, se confirma, al igual que a nivel mundial, que los aminoácidos e hidrolizados proteicos lideran la segmentación de productos, “con el detalle de que los ácidos húmicos y fúlvicos mantienen la misma cuota de mercado (24,5%) en los dos periodos de análisis (2019 y 2025). “Este segmento seguirá gozando de una muy buena salud en Amé rica Latina en los próximos años”, pronosticó Cervera, haciendo hincapié que se trata de tendencias y que los valores definitivos podrían sufrir algunos cambios.

* Datos preliminares. Fuente: DunhamTrimmer, Reporte 2020 del Mercado Global de Bioestimulantes.

BRASIL, EL PRINCIPAL MERCADO

América Latina es una región que ha crecido rápidamente en la adopción de estas tecnologías. Se calcula que la tasa de crecimiento anual compuesto (CAGR) en la región, para el periodo 2023-2029, será del 12,82%. Brasil es el país que lidera en el uso de bioestimulantes, con una tendencia al alza.

“Si en 2020 era el principal mercado, en 2022 había ampliado su ventaja al siguiente país, que es México. En Brasil se da el caso de que también crece en el uso de herramientas de bio control”, aseguró Cervera. “Hay empresas que vuelven la vista hacia Brasil, pensando en que será un mercado que seguirá creciendo y que continuará teniendo éxito en los próximos años, pero hay que ver cómo evoluciona”, advierte.

En el reporte de 2020 de Dun hamTrimmer, ya se daba cuenta de que Perú había superado a Chile como el tercer mercado de América Latina, como así se ha venido confirmando. Y, si bien Colombia y Ecuador no tenían la suficiente masa crítica que permitiera segmentarlos de forma individual en el reporte de 2020, son dos países con una historia en el conocimiento y uso de es tos productos en ciertos cultivos y que serán incluidos de forma individual en el próximo reporte.

Mientras tanto, en Argentina, la aprobación de una nueva regulación podría impulsar el uso de bioestimulantes en el corto plazo. “Argentina no es un mercado importante por una multitud de causas, al contrario que para el caso de bioestimulantes microbiales donde sí es una de las grandes potencias mundiales. Sin embargo, es algo que está cambiando”, precisó el directivo de DunhamTrimmer.

UNA TENDENCIA ‘PELIGROSA’: EL RIESGO A LA ‘COMODITIZACIÓN’

Sobre las tendencias que marcarán y tendrán impacto en el negocio de los bioestimulantes en América Latina, Manel Cervera destacó dos: Por un lado, el impacto de los problemas causa dos en los cultivos por el estrés abiótico tendrá una incidencia creciente en la región. Por otro lado, la existencia de un riesgo creciente de comoditización (banalización) del sector debido a una mayor presión en el entorno competitivo de las empresas fabricantes de bioestimulantes. Algunos aspectos que explican este riesgo de comoditización se detallan a continuación.

La propia naturaleza de mu chas de estas sustancias hace que resulte complicado conse guir diferencias consistentes y replicables en campo que ayuden a diferenciar los productos de una empresa de sus competidores.

Por otro lado, las barreras de entrada suelen ser bajas -regulatorias y tecnológicas- en muchos países de la región, por lo que se compite con todo tipo de industrias, muchas de ellas con un enfoque tecnológico muy serio, pero también existen otras más oportunistas que compiten comercialmente de forma agresiva.

Además, ninguna empresa ha sido ajena a las grandes oportunidades de crecimiento que ofrece la región, por lo que cualquier empresa extranjera que pretenda liderar este segmento tiene en su foco prioritario la zona de Latam, y cada vez más empresas locales, sabedoras de su ventaja competitiva de acceso al mercado, también han decidió entrar a competir con los fabricantes extranjeros que hasta hace unos años habían dominado el mercado. Incluso algunos grandes distribuidores han decidió integrarse aguas arriba y empezar a formular pro ductos bioestimulantes propios. Como ejemplo, Cervera señala que, para la nueva actualización del informe, ya llevan identifica das más de 450 empresas (de estas, solo en Brasil hay 60 em presas locales y en México hay un número parecido), “y tan solo hemos arañado la superficie de fabricantes asiáticos, muchos de ellos compitiendo en el segmento B2B”, añade el especialista.

* Datos preliminares. Fuente: DunhamTrimmer, Reporte 2020 del Mercado Global de Bioestimulantes.